本文从两家的运营数据分析做个对标,最后再看看估值问题。

对标平台及平台价值分析:

目前B站内容PUGC的内容观看数占据绝对比例,占全部视频内部的观看数的约91%,因此B站定位仍是PUGC平台为主,最好的对标标的是Youtube,而其他如爱奇艺、优酷、腾讯视频等以自制或采购内容为主的平台更加应该对标Netflix们。作为UGC平台,平台本身的价值衡量的主要标准并非平台本身的收入或财务数据等,而是平台为UP主及用户带来的价值。前者可以用如下几个方面来看:1、频道(油管叫法)或UP主(B站叫法)的收入及增长率;2、频道或UP的数量;对用户的价值一是可以用数量来衡量即MAU,另外还可以再加上一条付费会员比例。如果为用户带来了价值,用户将会更加愿意付费,因此付费会员比例也作为给用户价值的衡量标准。平台本身的质量取决于PUGC内容中,PU的数量越多,P的程度越高,则平台本身质量越高。

运营数据分析:

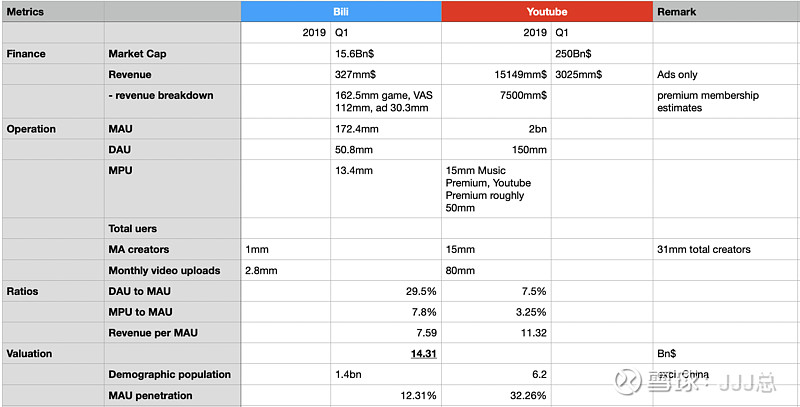

以下从各方面运营数据进行分析。运营指标:B站最新MAU为172.4MM,对标Youtube为2Bn,而B站的DAU为50.8mm,油管为150mm。DAU/MAU比例B站为29.5%,油管为7.5%。说明B站MAU用户的黏性大于油管,可能是由于社区文化的作用。创作者数量方面,可以用月活创作者数衡量,不论质量高低持续输出的创作者应该最低可以实现月更,是B站的monthly active creator为1mm,油管这个数字约为15mm,另外也还可以以订阅数(粉丝数)大致区分频道是否活跃,油管订阅数在100人以上的约为15mm,订阅数在1K以上的约5mm。B站每月上传视频数量约2.8mm,油管约为80mm。

贡献指标:B站MPU(monthly paid user)为13.4mm,油管的Youtube Music为15mm,Youtube Premium 大概为50mm。MPU/MAU比例B站为7.8%,油管为3.25%,看起来是B站的付费用户比例更高。付费比率的差别一方面可能是由于B站目前还有相当比例的原始深度用户,由于社区文化而与B站深度绑定,因此这部分会员付费意愿更高,随着用户基数进一步增加,可以预料到破圈后的B站将会吸引到的是更多的普通用户(也即只将B站当作一个普通的视频平台)付费比例可能会下降;另一方面可能是由于油管的付费会员定价比B站贵的多,B站的定价比较容易接受。顺路回顾一下两家的增值服务内容:Youtube已经将Youtube Red拆分成Youtube Premium和Youtube Music两部分,Youtube Premium定价$11.99/月,Youtube Music定价$9.99/月。Premium主要权益包括免广告、后台播放、油管自制内容。而对比B站大会员,定价为15元/月,主要权益为版权内容、4K。

平台本身:两家的收入结构差异明显。B站Q1总营收327mm$,其中游戏占162.5mm$,其次是VAS(value add service) 占112mm,而广告只占30.3mm。由于Youtube被合并于Alphabet当中,而Alphabet在报告分部时将Youtube拆开了,油管广告收入放在广告收入部分,而付费会员收入合并在了Google other中没有具体披露,这部分是公开渠道找到的信息做的估计。由于Alphabet在10Q和10K中对于Youtube运营数据披露极其有限,主要数据是找了公开渠道的统计数据。油管2019年全年广告收入15149mm$,premium会员收入约为7500mm$。平均每MAU收贡献(年化)B站为7.59,油管为11.32。这个数据也反映了B站相对油管的变现能力弱很多,而且由于B站收入中游戏收入占大头,而这部分收入并不会随着总用户的上涨而线性上升,因此变现能力存疑。

以上数据列示如下。由于主要是个人分析用,有点乱,大家酌情参考。

估值:

首先是油管的估值。由于油管藏在google里,对于google的总市值1070bn$中有多少是油管目前没有一个统一的说法,但大致集中于1/4左右的区间内,因此取油管估值250bn$。对标而言,综合用户数及活跃度、营收、频道数及活跃度几个指标,给B站目前的情况估值14.3bn$,对应目前股价处于合理区间。

但估值主要是估的未来。从MAU人品覆盖角度来看,油管目前覆盖的人口范围假设为6.2bn(全球总人口-中国人口),则MAU覆盖率为32.26%。B站覆盖的人口总数为1.4bn,MAU覆盖率为12.31%。考虑到中国互联网化程度高于全球平均水平,因此若B站可以像油管一样在PUGC内容平台领域占据绝对优势的话,那么最终的覆盖率应该会较油管更高。因此从这个角度看,应该还有3至4倍以上的估值提升空间。

$哔哩哔哩(BILI)$ $谷歌C(GOOG)$

往期文章推荐:(欢迎关注我的专栏,并留言交流)