细分板块(β):品类/功效两维度,看细分赛道景气度

我们将化妆品行业分析分为品类和功效两大维度,并在进行细分市场讨论。在具体赛 道的分析方面,我们从市场规模、成熟度、竞争格局出发,并落实到市场规模及其增速、 销量及价格带的变化趋势、市占率及集中度情况,以判断不同细分方向的景气程度。

品类:精华水乳定位升级看市占提升,防晒品类成长存扩张机遇

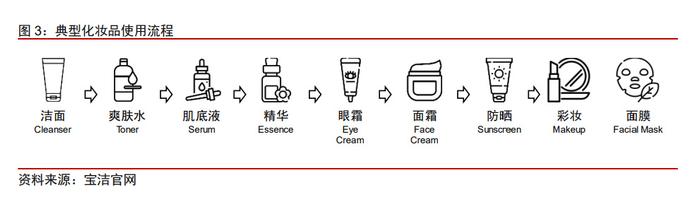

护肤需求日趋精细,细分化妆品品类各具规模。从品类角度看,化妆品可从使用流程 区分为洁面、爽肤水/化妆水、肌底液、精华、眼霜、面霜、防晒、彩妆及作为间歇护理的 面膜。总体上为先使用分子小、浓度低、质地稀的护肤品,后使用厚重的膏霜类产品。

据欧睿咨询数据, 2021 年中国美妆个护市场规模为 5686 亿元;其中,护肤市场规模最大,市场规模达 2938 亿元,预计未来 5 年 CAGR +7%;彩妆市场规模 657 亿元,预计未来 5 年 CAGR +8%; 香水市场规模 141 亿元,预计未来 5 年 CAGR +21%。 具体到面部护理,2021 年中国乳/霜/精华品类市场规模达 1787 亿元,预计未来 5 年 CAGR +10%;防晒类目市场规模达 167 亿元,预计未来 5 年 CAGR +10%。其他品类市 场规模相对较小,成长速度预计亦较低。

面部精华、乳液面霜、洁面品类升级,防晒或仍有成长机会,眼部护理、爽肤水在升 级品类中相对成熟。据魔镜淘系平台数据,我们将品类销售增长拆分为销量增长和价格增 长,并据此将主要化妆品品类划分为成长、升级和相对成熟三个阶段。2021 年,防晒品 类与洁面品类分别取得+13%/+12%的销量增长和+7%/+5%的均价增长,表现出较强增长 属性;面部精华、乳液面霜、面部护理套装销量小幅下滑,但销售均价显著上涨,分别同 比+27%/+18%/+17%,产品定位升级明显;眼部护理、贴片面膜销量下滑,其中眼部护理 销售均价同比+25%,贴片面膜均价小幅上涨+5%,同样处于品类升级阶段,但较精华、 乳液面霜品类相对成熟。

2022 年,化妆品市场受局部疫情影响较大,主要品类均表现出销量同比下滑的趋势。 在品类销售均价方面,主要品类均出现+10%~+20%的提价。其中,乳液面霜、面部精华 销量相对小幅下滑,升级属性更强;而爽肤水、面部护理套装、眼部护理、贴片面膜销量下滑更为显著。

在细分品类竞争格局方面,国产品牌在面膜领域占据市场主导地位,更高端的爽肤水、 乳液/面霜、面部精华、眼部精华仍以国际品牌为主,但国货龙头薇诺娜、珀莱雅已有突破。 据魔镜 2022 年天猫双十一销售数据,眼部精华、防晒品类集中度相对较高,CR10 分别 达 73%、76%,其他品类 CR10 位于 50%-60%的区间,整体头部效应较强。 从国货品牌占位来看,面膜品类为国货品牌主导,Top 10 榜单中 9 个为国产品牌,销 售额合计占面膜品类销售的 40%。在价值量更高的乳液/面霜、面部精华、眼部精华品类 中,国际品牌更多,但国货龙头薇诺娜、珀莱雅销售额分别为乳液/面霜、面部精华 Top 1 实现品类突破。在眼部精华领域雅诗兰黛、兰蔻等品牌优势较大。

功效:保湿耐受已近成熟,国货抗老快速成长,美白防晒潜力较大

从功效角度出发,据 NMPA《化妆品分类规则和分类目录》,化妆品功效宣称分类共 计 27 项,其中护肤相关共 10 项。结合化妆品较受关注的临床功效,我们将化妆品主要功 效粗略分为五大类——抗老化、色素调控、强化耐受、防晒、调理痤疮。 抗老化、色素调控、保湿耐受为化妆品核心功效领域。抗老化化妆品市场规模大,据 欧睿咨询数据,2021 年抗老化化妆品市场规模达 820 亿元,预计未来 5 年 CAGR+16%。 色素调控、保湿耐受次之,以美白精华、敏感肌市场规模为色素调控、强化耐受之代表: 艾瑞咨询预计美白精华 2021 年市场规模达 285 亿元,预计未来 3 年 CAGR +9%;艾瑞咨 询预计敏感肌 2020 年市场规模达 192 亿元,2020~2022 年 CAGR +23%。

各大品牌集中布局抗老化和保湿耐受,国际品牌在色素调控布局更为完整,痤疮市场 规模较小,部分品牌以单品布局。从各主要品牌功效占位布局来看,抗皱、紧致功效是各 大品牌当下“高功效”的主要竞争阵地;各品牌在保湿、修护、滋养、舒缓功效方面布局 较为完整;祛斑美白、防晒领域国际品牌布局更为完整,国产品牌逐步跟进;祛痘、控油 功效各大品牌以单品涉足。

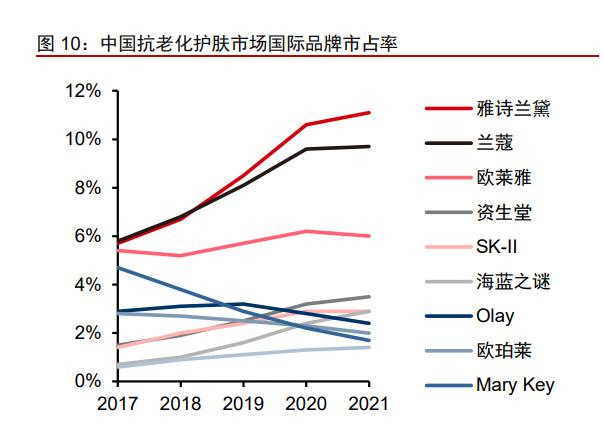

抗老赛道高端国际大牌与国货龙头(薇诺娜、珀莱雅)市占提升,美白赛道国货逐渐 布局,保湿耐受领域国货媲美国际品牌,防晒赛道布局较少,痤疮治疗相对小众。 从主要功效领域的竞争情况来看,抗老赛道成为各品牌主要新进布局赛道,国货龙头 品牌市占提升。据欧睿咨询数据,国产品牌自然堂、丸美、百雀羚、佰草集、薇诺娜、珀 莱雅 2021 年抗老化妆品市占分别为 4.1%/1.4%/1.1%/0.7%/0.5%/0.4%,同比 2020 年变 动-0.6/-0.2/-0.2/-0.2/+0.1/+0.0 pct;国际大牌中雅诗兰黛、兰蔻、欧莱雅、资生堂、海蓝 之 谜 2021 年 市 占 率 分 别 为 11.1%/9.7%/6.0%/3.5%/2.9% , 同 比 变 动 +0.5/+0.1/-0.2/+0.3/0.5 pct,高端国际品牌市占提升,中端小幅下滑。

美白市场以 Olay、资生堂、修丽可等国际大牌和欧诗漫、薇诺娜等国产品牌为代表, 据艾瑞咨询数据,随国产品牌专注布局和竞争力提升,在大众美白市场国产品牌已逐渐媲 美国际品牌,但在高端美白精华赛道头部玩家仍以 SK-II、POLA、雅诗兰黛、资生堂、修 丽可等国际一线品牌为主。 在强化耐受领域下的敏感肌赛道,国产品牌如薇诺娜、溪木源、逐本、玉泽、珀莱雅、 润百颜已进入天猫 2022 年销售榜单前十。 痤疮治疗赛道相对小众,中国市场以比度克等专业品牌为主。防晒市场目前以国际一 线大牌为主,国产品牌中薇诺娜、美肤宝市占率靠前,据欧睿咨询数据,2021 年薇诺娜、 美肤宝防晒市占分别为 3%、3%。

高景气赛道分析:精选品类,细分赛道高潜力

综合考虑赛道市场规模、预期增速及淘系平台所体现出的数据结构,我们认为销量存 在增长空间的防晒赛道潜力较大;在品类升级的赛道中,我们认为价格提升弹性较大、龙 头市占相对偏低的乳液/面霜、面部精华、眼部精华赛道潜力较大。此外,在功效维度,我 们认为以国际品牌为主导的美白赛道存在国货突破的机遇。

消费人群扩张驱动防晒品类持续成长。随防晒观念进一步普及,越来越多的人意识到 防晒的重要性,防晒品类进入快速成长期。尽管疫情限制了消费者外出,但 2022 年防晒 品类仍然维持了成长性。据欧睿咨询数据,2021 年中国防晒产品市场规模为 167 亿元, 并预计 2022 年市场规模增长+13%;据 TMIC、玉泽、天猫美妆、凯度联合发布《2022 防晒趋势白皮书》,2022 年防晒市场销售额指数增长+10.14%,其中最主要驱动力来自购 买人群+8.02%。

高效、长效,强调体验。据巴斯夫《中国防晒产品发展趋势》,在防晒产品消费习惯 上,因包括中国在内的亚洲消费者相较高加索肌肤更易晒伤、晒黑,大多中国消费者会把 防晒产品当做肌肤日常护理品每天使用。在独特的消费需求下,中国防晒市场反映五大趋 势:1)更加高效安全;2)更长效;3)更清爽;4)更便捷;5)复配多种功能。

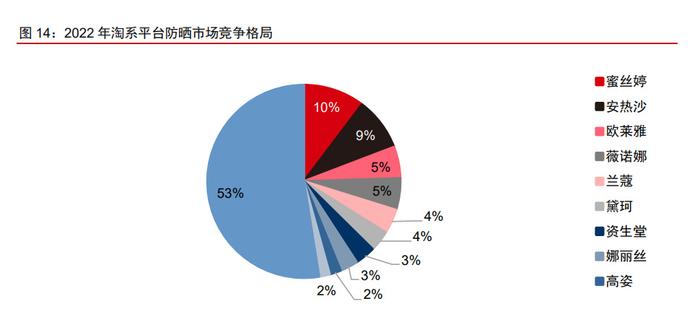

蜜丝婷、安热沙占市场主导地位,国货中薇诺娜已具规模。据魔镜市场情报,防晒品 类市场相对集中,CR3 为 25%、CR5 为 34%、CR10 为 48%;头部由国际品牌主导,品 类 Top 3 分别为蜜丝婷(百特威旗下)、安热沙(资生堂旗下)、欧莱雅,市占率分别达 10%、 9%、5%。国产品牌中薇诺娜在防晒品类具备规模,市占率达 5%。

乳液面霜定位升级,但水乳竞争环境较为激烈

乳液/面霜、化妆水/爽肤水是化妆品中的基础品类,作为护肤的基础环节,水乳产品 刚性需求更大,销售长期维持稳健。在 2022 年消费整体承压的环境下,水乳产品维持了 销售规模的整体稳健。同时,乳液面霜提价效应明显,2020~2022 年,淘系平台乳液面霜 品类维持均价上行趋势,仅 2022 年 10 月销售均价同比小幅下滑,2022 年 11 月,乳液面 霜销售均价突破 200 元。

水乳市场充分竞争,单一品牌较难获取更大市场份额。主流国际品牌、国货龙头均有 水乳布局,在激烈竞争下,头部品牌亦未能取得更大份额的市占率。据魔镜市场情报,2022 年淘系平台乳霜品类 CR3(希思黎、雅诗兰黛、薇诺娜)仅 10%、CR5 为 16%、CR10 为 30%;爽肤水 CR3(SK-II、兰蔻、海蓝之谜)仅为 13%、CR5 为 20%、CR10%为 34%。

面部精华:品类升级,功效突破

面部精华品类升级,中高端、超高端产品表现更佳。面部精华具有高功效、高价格的 特点,是市场竞争的核心品类,也是品牌形象的重要载体。在疫情带来的消费压力下,面 部精华品类消费承压。据魔镜市场情报,2021 年 4 月,淘系平台面部精华产品销售增长 转负,在 2021 年“618”大促结束后进入低增长或负增长阶段,2022 年销售增长承压, 直至双十一购物节品类销售同比回至+15%。 复盘 2020~2022 年面部精华销售数据,中高端、超高端产品占比提升而低端产品销 售占比下滑明显,品类升级趋势明显。据魔镜市场情报,淘系平台 2020 年面部精华主要 分布于 100~300 及>1000 价格带;2022 年,销售占比最高的价格区间分别为 300~500及>1000 价格带,且 400~700 及>1000 元价格带产品销售占比持续提升,中高端产品和 超高端产品的持续提升印证了面部精华品类升级的趋势。

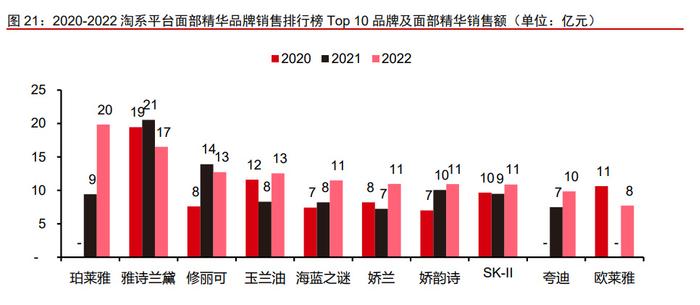

面部精华以国际品牌为主导,国货龙头定位中高端、以功效破局。据魔镜淘系平台数 据,2020 年淘系平台面部精华销售 Top 10 均为国际品牌,国货龙头中润百颜、夸迪、一 叶子、珀莱雅、薇诺娜分列第 14、16、22、23、26 位;2021 年,珀莱雅、夸迪跻身 Top 10;2022 年,珀莱雅以 19.2 亿元面部精华销售额列品类榜首,夸迪销售 9.5 亿元列第 9 位,薇诺娜升至第 13 位。

头部品牌具备一定领先优势,重点单品销售规模较大。在品牌竞争格局方面,据魔镜 淘系平台数据,2022 年面部精华销售 Top 5 依次为珀莱雅、雅诗兰黛、修丽可、玉兰油及 海蓝之谜,均为中高端或超高端品牌,市占分别为 6%/5%/4%/4%/3%;品牌 CR3 达 15%、 CR5 达 22%、CR10 达 37%。从淘系平台单品销售情况来看,Olay 抗糖小白瓶、珀莱雅 双抗精华、娇兰复原蜜及 Olay 淡斑小白瓶单链接销售逾 3 亿元,单品优势较强。

眼部护理:眼霜、精华由国际品牌主导,眼膜处于成长期

眼部护理产品在定位上与精华产品相似,同样具备强功效、高单价的性质,且通常容 量较小,针对性护理眼周细纹、眼袋眼泡,产品类型通常包括眼霜、眼部精华、眼膜及其 他。据魔镜市场情报,2022 年眼部护理产品销售中 77%为眼霜,14%为眼膜,7%为眼部 精华。

眼霜、眼部精华以国际大牌占主导地位,眼膜市场相对分散;珀莱雅、丸美各有所长。 据魔镜市场情报,2022 年,淘系平台眼霜 CR3 达 37%、CR5 为 44%、CR10 达 55%, 头部国际品牌占据较大市场份额;从产品角度出发,2022 年销售 Top 5 的产品分别来自雅 诗兰黛、兰蔻、欧莱雅和珀莱雅,其中雅诗兰黛和兰蔻定位高端,欧莱雅、珀莱雅定位中 高端。 据魔镜市场情报,眼部精华竞争格局与眼霜相近,兰蔻、雅诗兰黛占主导地位,市占 率分别达 11%、10%,品类 CR10 达 47%,品类集中度相对较高,国产品牌中丸美市占 率达 4%,列品类第 5 位。眼膜市场相对分散,CR3 为 21%、CR5 为 27%、CR10 为 38%。 头部品牌包括 Spa Treatment、Axxzia、资生堂均来自日本,主打胶原相关成分。

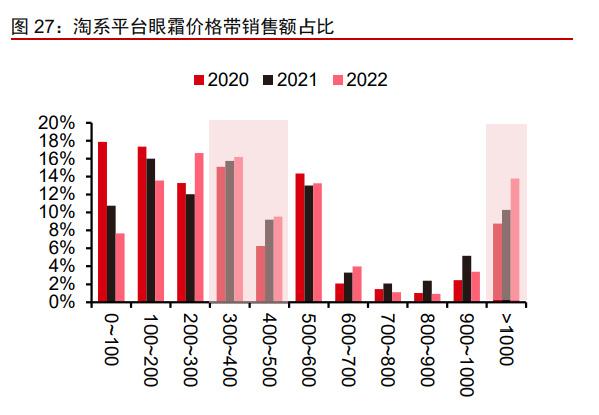

眼霜品类销售缩量,产品单价升级趋势明显。眼霜产品自 2021 年下半年同比持续为 负,品类规模偏弱;但从价格带分布来看,200~500 元价格带及>1000 元价格带占比提升 明显,处于品类升级阶段。

眼部精华市场相对成熟,规模整体维持稳健,超高端区间持续增长。据魔镜淘系平台 数据,眼部精华市场规模维持相对稳定,中高端价格区间销售占比下滑,超高端产品销售 持续增长。

眼膜产品处于成长期,100~200 元价格带快速成长。据魔镜市场情报,眼膜品类在 2021 年后销售面临较大压力,从价格带来看,0~100 元销售占比显著下滑,100~200 元 价格带销售占比上升,品类处于成长期。

其他品类:洁面品类升级、涂抹面膜有增长

洁面品类升级,但价值量一般较低

洁面产品作为基础面部洗护,定价一般较低,市场规模整体稳定。从竞争格局来看, 洁面产品市场整体较为分散,仅芙丽芳丝市占率较大。据魔镜市场情报,2022 年淘系平 台芙丽芳丝洁面市占达 12%,大幅领先其他头部玩家。

在较低的价格定位和较分散的市场格局下,洁面品类表现出品类升级的趋势。据魔镜 淘系平台数据,0~100 元价格带洁面产品销售占比在 2020-2022 年持续下行,100~150 元及>200 元洁面产品销售贡献持续提升。

贴片面膜市场稳定,涂抹面膜有成长

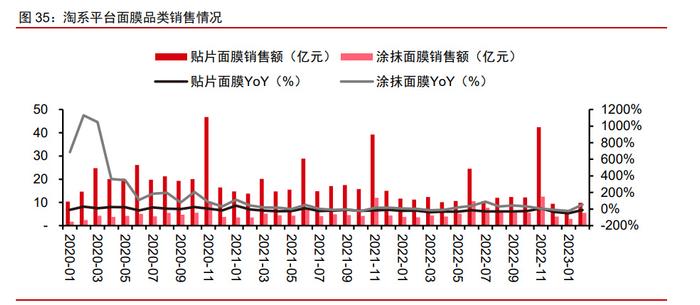

据魔镜市场情报,贴片面膜销售自 2021 年同比转负,此后进入调整阶段;而涂抹面 膜在 2020 年高增之后,2021-2022 年仍维持了双位数增长。

市场格局较为分散,欧莱雅在贴片面膜具备优势地位。据魔镜市场情报,2022 年淘 系平台面膜品类竞争格局较为分散,贴片面膜 CR3(欧莱雅、薇诺娜、珀莱雅)为 15%, 品类 CR5 为 21%、CR10 为 30%;涂抹面膜仍处于成长阶段,市场格局更为分散,CR3 为 13%,CR5 为 19%,CR10 为 29%。

品牌(α1):品牌故事、产品布局、价格定位决定品 牌形象

在品牌维度的分析方面,我们认为应从品牌故事、产品布局、价格定位三个维度入手, 其中:1.品牌故事、概念的完善程度及影响力,是品牌发展的基石,其一贯性、匹配性、 投入水平是我们观察的重要角度;2.从产品布局看,1)高价值品类品牌心智更强,具备降 维拓展空间;2)单品贡献度是重要指标,过高/过低或反映品牌发展阶段尚未成熟或存在 “偏科”;3)通过备案情况,可观察品牌新品储备及产品方向。3.价格定位:品牌在其定 位的核心价格带内销售价格需保持一定稳定性,销售价格的过大波动将影响消费者的价格 认知并进一步影响品牌日销;可通过细分价格带区间品牌的销售均价趋势和大促期间的价 格把控能力侧面判断品牌的实力。

品牌故事:一贯自洽的品牌故事是发展的加分项

我们认为,一个拥有丰富内涵和外延的品牌故事和品牌形象是品牌发展的基础,而品 牌营销是品牌方对故事和形象的持续投入。从国际品牌定位来看:

1)欧莱雅——优质、高效、创新:欧莱雅的宗旨是为全球每个人提供最优质、高效、 安全、真诚和负责任的美妆产品,以满足所有人无穷而多元化的美丽需求与愿望。公司不 断创新以研制出更为高效的产品和服务。 2)雅诗兰黛——质量、卓越:雅诗兰黛的核心价值之一,是对质量和卓越的坚定承 诺。品牌延续了雅诗兰黛夫人价值观,“尊重每一个人、毫不妥协的道德和正直、慷慨的 精神和无畏的动力”。 3)资生堂——创新:资生堂强调通过创新拓展美的可能性,去发现和创造新的价值。

各国产龙头也在着力打造自己的核心品牌概念: 珀莱雅——年轻力、科技力:珀莱雅早期主打海洋成分,宣传来自世界各地的珍稀海 洋成分,如:法国大西洋红球藻、日本海月水母/蛋白聚糖、南极冰海活性菌。现更强调年 轻力和科技成分,海洋系列已被红宝石系列继承,强调六胜肽、维 A 醇等功效概念; 薇诺娜——敏感肌、特色草本:薇诺娜依托云南特色植物资源,深耕敏感肌护肤,并 基于此发力皮肤学级护肤; 华熙生物旗下品牌——集团研发实力:华熙旗下润百颜、夸迪、米蓓尔、BM 肌活等 品牌在宣发时均强调华熙生物前沿科技,以集团科技研发实力作为品牌功效基础; 颐莲——玻尿酸:颐莲持续深耕玻尿酸护肤,着力强调高功效、高品质; 瑷尔博士——皮肤微生态:瑷尔博士以皮肤微生态理论为基础,持续深挖微生态护肤 领域,并开始发力宣传品牌独有“褐藻”成分; 玉泽——医院联合研制:玉泽品牌强调医院皮肤科专家联合研制,以医学专业性为品 牌功效性背书,打造皮肤学级标准产品; 巨子生物——胶原蛋白:巨子生物强调品牌科研实力,以医用敷料背景为品牌功效背 书,主打重组胶原、人参皂苷生物活性成分。

部分国货化妆品已在投流之外持续进行品牌营销,全域培养品牌形象。据各品牌官方 微信公众号,珀莱雅、薇诺娜、润百颜、瑷尔博士等品牌已经开始持续性品牌营销投放而 不局限于产品种草。其中珀莱雅连续多年进行品牌投放,薇诺娜、润百颜已实现对重要营 销节点的持续覆盖,瑷尔博士自 2022 年开始进行品牌性营销并取得初步进展。

产品布局:产品价值、单品贡献看存量及阶段,新品储备看未来

高价值品类品牌心智更强,具备降维拓展空间

我们认为,高价值护肤品类品牌心智更强,站稳高价值品类再做相对低价值量的产品 矩阵拓展也更易于被消费者接受,因此,已经拥有成熟高价值量单品的品牌拥有更强的品 牌属性,也更容易进行产品矩阵的拓展。 珀莱雅、华熙生物、丸美站稳高端品类,以点带面拓展品类。从各品牌前五大单品所 属品类来看:国货龙头中珀莱雅、润百颜、夸迪、BM 肌活、丸美及国际品牌兰蔻、雅诗 兰黛在价值量较高的精华、眼霜品类已有相对成熟的产品推出,占据相对高端地位; 薇诺娜、鲁商旗下品牌及玉泽或需进一步发力高价值品类。薇诺娜、米蓓尔、瑷尔博 士、颐莲、玉泽销售更多贡献自面膜、洁面等价值量较低的品类,产品矩阵或需发力向更 高价值量品类拓展。可复美具有一定特殊性,其主要销售单品为医用敷料,价值量较普通 面膜更高。

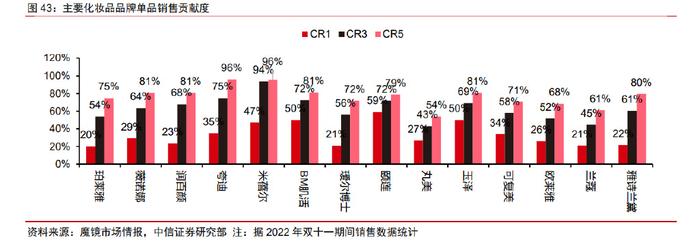

单品贡献度过高/过低或反映品牌发展阶段尚未成熟或存在“偏科”

在品牌产品矩阵构建方面,我们认为可从品牌前五大单品销售贡献窥见一斑。CR1 为品牌当前贡献主要销售收入的单品,CR5 则扩展至品牌旗舰产品系列。较高的单品贡献 度在一定程度上反映品牌大单品的强心智、强销售,但单品贡献度过高或也反映品牌产品 矩阵可进一步拓展。 我们认为,历经十数年发展的国际品牌单品贡献度具备参考意义,因其已经进入品牌 的相对成熟阶段,引为国际对标的欧莱雅、兰蔻、雅诗兰黛均有其核心大单品,并构建了 相对成熟的产品矩阵。据魔镜市场情报,2022 年较为成熟的国际一线品牌欧莱雅、兰蔻、 雅诗兰黛 CR1 约在 20%~30%区间,CR3 约在 45%~60%区间,CR5 约在 60%~80%区 间。以此为基础情形,珀莱雅、薇诺娜、润百颜、瑷尔博士与国际对标品牌的单品贡献度 相近,夸迪、米蓓尔、BM 肌活、颐莲、玉泽单品贡献度相对偏高,丸美单品贡献度相对 偏低。

各品牌积极构建家族/系列产品矩阵,以产品连带实现快速销售扩张。在产品连带方面, 我们认为:基于大单品策略,品牌可以借助其已经构建起的消费者心智,带动系列产品发 展,高效拓展产品矩阵。其中代表如:珀莱雅在红宝石精华的基础上打造红宝石面霜、红 宝石眼霜等,在双抗精华的基础上打造双抗小夜灯眼霜、双抗面膜等;薇诺娜基于舒敏保 湿特护霜打造舒敏保湿润肤水、舒敏保湿丝滑面膜等;瑷尔博士基于微晶水打造反重力水 乳套装;玉泽基于皮肤屏障修护保湿面霜打造屏障修护调理乳、屏障修护保湿水等;润百 颜基于白纱布次抛推出白纱布面膜,基于 HACE 次抛推出 HACE 面霜等。

通过备案情况,可观察品牌新品储备及产品方向

在产品储备方面,国货龙头大量进行新品备案,储备新品积蓄实力。据国家药监局数 据,珀莱雅、贝泰妮、华熙生物、丸美股份等国货龙头大约自 22M9 起开始大量进行产品 备案,为未来发展储备新品,积蓄实力。

价格定位:国货发力中高端直面国际品牌竞争,销售均价稳步提升

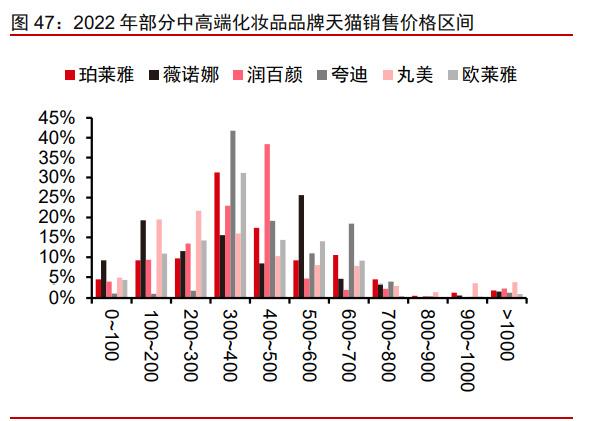

在价格维度的分析方面,我们认为品牌在其定位的核心价格带内销售价格需保持一定 稳定性,销售价格的过大波动将影响消费者的价格认知并进一步影响品牌日销。因此,我们认为可通过细分价格带区间品牌的销售均价趋势和大促期间的价格把控能力侧面判断 品牌的实力。 在主要品牌价格带方面,国货品牌部分产品线已与定位中端的国际品牌接壤,进入直 面国际中端品牌竞争的阶段。目前,多数国产品牌处于 100~400 元价格带,并以个别单 品试水 500 元+价格带,基本与欧莱雅处于同一价格区间,高端产品线与国际高端品牌雅 诗兰黛、资生堂接壤,但主品牌暂未与国际高端品牌高端产品线形成直接竞争。

在品牌具体价格占位方面,我们将国货龙头所在价格区间主要化妆品品牌区分为中高 端和中端品牌。 中高端品牌定价润百颜、夸迪>欧莱雅、珀莱雅,丸美、薇诺娜价格分布较广。在中 高端品牌中,华熙生物旗下润百颜、夸迪销售价格区间较高且价格区间集中,销售集中贡 献自 400~500 元及 300~400 元价格带;欧莱雅、珀莱雅销售价格主要区间位于 300~400 元,总体定价区间分布更为平滑;丸美主要销售贡献自 100~400 元价格带,在>800 元的 高价格带销售占比高于其他品牌;薇诺娜主要销售贡献自 100~200 元及 500~600 元,呈 现双峰形态。 在中端品牌中,各品牌销售价格区间集中于 100~200 元。米蓓尔、颐莲销售价格区 间集中于 0~200 元;BM 肌活大部分销售集中于 100~200 元价格带;瑷尔博士在 0~300 元间销售分部较为均匀;玉泽、可复美销售亦集中于 100~200 元价格带,其中玉泽在 100~300 元分部更为平滑,可复美在 100~200 元销售集中度更高。

主要中高端国货品牌销售均价稳步上升。在中高端品牌中,2020 年至今,珀莱雅、 薇诺娜、丸美天猫销售均价呈稳步上升趋势,其中丸美销售均价较高,珀莱雅上涨幅度略 高于薇诺娜;作为国际对标的欧莱雅销售均价维持基本稳定;润百颜、夸迪销售均价波动 相对较大。中端品牌销售均价整体稳定。BM 肌活、瑷尔博士、颐莲销售均价维持基本稳 定;可复美自 2021 年后销售均价呈小幅上升趋势;米蓓尔、玉泽销售均价波动相对较大。

重点单品价格的维护亦是品牌定位的重要节点,过大幅度的降价行为或有损于品牌形 象,并在未来影响品牌日销。据各品牌重点单品 2022 年销售情况:珀莱雅、瑷尔博士及 作为对标的欧莱雅降价幅度较小,品牌方将活动期间的价格折扣控制在 10%左右;薇诺娜、 润百颜、夸迪、米蓓尔、颐莲、丸美、可复美处于行业中位水平,价格折扣在 20%左右; BM 肌活、玉泽折扣幅度相对偏大。

渠道(α2):于细节处看攻守,关注流量变迁及边际 变化

当前流量相对集中于淘系及抖音,我们可从更细节的维度分析品牌的渠道布局方式和 销售质量,亦可反映品牌的攻守心态:淘系重点关注流量来源和流量成本,并可细分到粉 丝量、流量结构和超头合作;抖音可根据日销和活动进一步细分为商家自营、达人矩阵、 活动运营、头部达人;其他渠道重点关注流量、种草,而这在品牌粉丝数量上得到一定体 现,同时关注各品牌的线下布局。

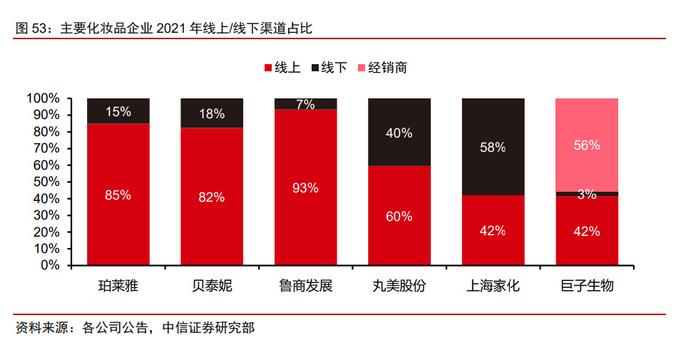

线上为各化妆品企业销售主渠道。在化妆品销售渠道选择方面,珀莱雅、贝泰妮及鲁 商发展旗下瑷尔博士、颐莲均以线上渠道销售为主。珀莱雅线上包括直营、分销,覆盖天 猫、抖音、京东、快手、拼多多等平台,其中直营 60.66%、分销 24.27%,线下渠道通过 经销商模式运行,渠道覆盖 CS、商超及单品牌店;贝泰妮线上自营占比 63.19%、线上经 销 19.15%,线下自营 0.04%、线下经销 17.62%;华熙生物线下以经销商卖断销售为主; 鲁商发展旗下品牌线上销售占比更高,2021 年颐莲、瑷尔博士线上销售占比分别达 96.17%、 97.98%,主要通过经销进入线下渠道;丸美作为老牌中高端国货,线下渠道贡献较大,线 上业务持续发力,2021 年线上直营增长 66.79%,线上业务营收整体增长 8.17%;上海家化运营护肤、个护家清、母婴三大品类,个护家清及母婴品类相对侧重线下渠道,集团持 续推动线上线下一体化运营;巨子生物经销商销售占比较高,其中大部分为大众市场销售, 其次为面向医疗机构销售。

在线上渠道中,淘系销售占主导地位。据魔镜及蝉妈妈数据,2022 年淘系销售占化 妆品销售的 76%,处于主导地位。从月度数据来看,除 6 月、11 月大促期间,抖音销售 占比持续提升,由 2022 年 1 月 20%提升至 2022 年 12 月 32%,渠道重要性日益提升。

从各品牌渠道布局来看,根据魔镜市场情报,淘系仍为品牌销售主渠道,珀莱雅、薇 诺娜、夸迪、佰草集、玉泽、瑷尔博士、可复美及国际品牌欧莱雅、兰蔻、雅诗兰黛淘系 贡献在 70%以上。在抖音渠道日益重要的背景下,进一步发力抖音或可带来一定增长。

淘系:从流量来源、转化率、客单价及退货率角度分析运营效率

付费流量助力拉新、免费流量反映品牌力

电商成交的基本链路包括流量、转化和客单价。流量是成交链路的第一步,而淘系平 台可对流量来源做进一步细分。我们认为,更大的免费流量基础反映更强的品牌种草和品 牌力,付费流量则是基于品牌力进一步撬动淘系流量大盘。因此,我们认为免费流量贡献 度可部分反映流量规模及质量、渠道费用和品牌力。

淘系流量渠道主要分为付费流量(直通车、万相台、引力魔方、品销宝等)、CPS(Cost per Sale)流量(手淘直播、淘宝客/淘宝联盟、一淘等)及免费流量(手淘搜索、手淘推 荐、我的淘宝及其他)。 核心付费撬动新客流量。付费流量中,淘宝/天猫直通车是将店铺商品展示在搜索结果 页和销量排行的显著位置,并按点击次数收费,其核心在于向店铺提供精准流量;引力魔 方融合了超级推荐(手淘猜你喜欢信息流)和超级钻展,核心在于提供成 本较低、效率较高的人群流量;品销宝是搜索结果页的第一坑位,是搜索页面积最大、位 置最靠前、互动形式最多的产品;万相台则是整合淘内资源的一站式投放工具。

CPS 以分佣模式覆盖直播、达人、站外等流量来源。淘宝直播覆盖直播关注、推荐、 主播主页等直播域,店铺/宝贝详情页的店铺域以及站内推广的广告域,而直播产生的销售 将以一定佣金比例给到平台和达人;淘宝联盟是将宝贝链接给到推广团长进行推广,并支 付一定佣金的形式,核心在于覆盖了淘宝的站外流量;一淘是淘宝旗下的折扣促销平台, 产生的销售向平台和用户返佣。 免费流量反映品牌现有人群心智、老客复购和站外种草。免费流量包括淘宝搜索、淘 宝推荐、我的淘宝及其他,主要反映品牌自身已经建立的品牌、产品心智以及站外产生的 品牌种草,我的淘宝包括收藏、过往订单等,反映品牌在现有客群中的复购表现。

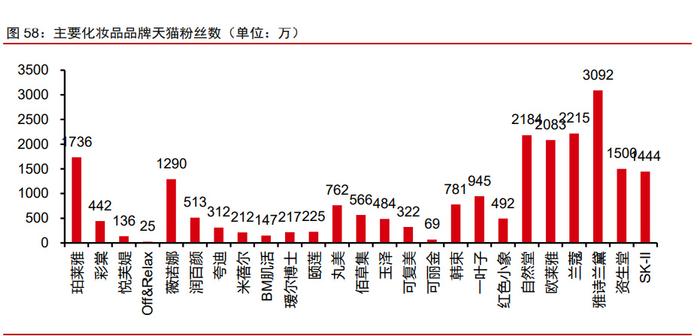

店铺粉丝数可侧面反映品牌流量基础

店铺粉丝数会影响商品能否进入手淘首页流量、微淘广播流量、手淘搜索权重及排名 等多方面流量因素,更大的粉丝规模在一定程度上代表着品牌更大的免费流量基础和流量 质量。同时,淘系粉丝数据可得性好,因此我们以店铺粉丝数为品牌流量的一个侧面反映 指标。 国货品牌中自然堂、珀莱雅、薇诺娜粉丝积累断档领先,流量基础优势显著。在天猫 旗舰店粉丝积累方面,国际品牌因品牌自身更强的知名度,拥有更大规模的粉丝量,具有 明显优势。在国货品牌中,自然堂、珀莱雅、薇诺娜已有规模粉丝积累,旗舰店粉丝数超 千万;润百颜、丸美、佰草集、韩束、一叶子等品牌初具规模,旗舰店粉丝积累逾 500 万; 在其他品牌中,彩棠、夸迪、玉泽、可复美粉丝积累较好。

细分流量结构反映流量质量

珀莱雅、薇诺娜免费流量贡献大,或反映较强品牌力;夸迪复购表现较好、直播贡献 高。○1 珀莱雅平日销核心流量渠道为我的淘宝、手淘搜索两大免费渠道及淘宝客、品销宝 付费流量,在 2022 年 9 月流量贡献分别为 18%/13%/16%/13%;在促销期,以 2022 年 6 月为例,珀莱雅加投淘宝客 CPS 渠道,进一步提升销售,总体上免费流量贡献较高,反 映较强的品牌力和粉丝基础。○2 薇诺娜免费流量贡献亦较高,平日销手淘搜索、我的淘宝、 其他免费流量贡献分别为 15%/11%/14%,付费流量中手淘直播、淘宝客、品销宝分别贡 献 17%/14%/14%;在促销期间,以 2020 年 11 月为例,薇诺娜核心流量来自其他免费流 量及手淘推荐、手淘搜索、我的淘宝,免费流量渠道贡献 59%,反映薇诺娜品牌种草全面、 势能较强。○3 彩棠处于品牌成长期,相对更依赖付费渠道,2022 年 6 月、7 月付费流量贡 献非别为 59%/56%,手淘直播贡献较高,2022 年 6 月、7 月手淘直播流量贡献分别为 24%/16%。○4 夸迪手淘直播流量贡献较大,李佳琦复播当月贡献夸迪品牌 71%流量来源, 同时,品牌复购表现较好,2022 年 6 月我的淘宝贡献 27%流量来源。

超头销售能力强,但渠道费用或相对较高;上架超头产品是“价值型”还是“走量型” 或可侧面反映品牌超头费用压力,龙头品牌压力相对较低。在手淘直播中,超头贡献不可忽视,以李佳琦为代表的超头主播销售能力极强,同时也具备一定种草能力,但费用或相 对较高。复盘 2022 年双十一美妆品牌超头贡献,薇诺娜、夸迪、米蓓尔、欧莱雅李佳琦 带货贡献较大,带货 GMV 在 40%以上;珀莱雅、雅诗兰黛李佳琦销售贡献在 30%左右。 从带货产品来看,龙头国货品牌及国际品牌在李佳琦渠道上架产品价值量均较高,其 中珀莱雅、薇诺娜、夸迪及欧莱雅、雅诗兰黛上架产品主要系品牌核心精华、乳霜产品, 渠道费用对利润的压力或较为可控。

国货龙头转化率较高、大促弹性较大,或反映国货品牌淘系运营具备相对优势。转化 率数据可得性相对较差,以部分化妆品品牌数据为例,我们注意到:薇诺娜、彩棠官方旗 舰店转化效率较高,或反映其相对更细分的品牌定位带来了更精准的流量;同时,薇诺娜、 彩棠官方旗舰店的转化率在大促期间亦表现出更强的弹性。国际品牌兰蔻、欧莱雅转化率 整体稳定,对比薇诺娜、彩棠品牌相对偏低。品牌客单价更多反映品牌战略和价格定位, 我们已将其放在品牌维度分析,此处不再赘述。

抖音:FACT 全面运营,关注自播占比、达人矩阵的结构优势

随抖音渠道日渐成熟,抖音渠道运营也越发受到品牌重视。在渠道运营方面,据贝恩 咨询、抖音电商《2021 抖音电商商家经营方法论白皮书》,FACT 是商家在抖音的四大经 营阵地,包括商家自播、达人矩阵、营销活动和头部大 V,覆盖品牌日销经营和品销爆发 两大方面,通过四维度的对比,我们可以对品牌在抖音的发展趋势以及经营效率进行大致 的评估。

商家自播:持续输出内容、积累人群资产、稳定长效运营

商家自播是品牌在抖音最基础的经营阵地,强调内容管控、积累人群资产以进行稳定 长效的运营。“沉淀”在短期意味着“涨粉”和“复购”,通过加关注、粉丝团、粉丝群, 商家可以进行逐层加深的粉丝运营。在商家自播中,商家对品牌形象、货品选择、优惠力 度、直播话术等关键运营节点也拥有更强的把控力,通过长时间积累,运营成本相对可控。在商家自播方面,我们认为匹配抖音流量结构的店铺设置、规模粉丝积累、相对高转化及 低佣金率和稳定的自播比例在一定程度反映更加稳健的商家自播运营,可作为衡量商家自 播优势的部分指标。 1)多店铺区分定位运营:在抖音运营方面,由于抖音自身相对“去中心化”的流量 分配属性,珀莱雅、薇诺娜、润百颜、瑷尔博士、丸美等主要化妆品品牌采取开设多个店 铺的方式以规避算法劣势、获取更大客群,同时也通过定位区分实现更精准的客群匹配。 2)粉丝、内容构建店铺人群资产:品牌粉丝数在一定程度上意味着品牌的基础流量, 高内容互动则意味着更好的流量质量。在店铺人群资产积累方面,国际品牌欧莱雅、国货 龙头珀莱雅已形成较大规模粉丝群,薇诺娜、丸美、瑷尔博士次之,其余品牌粉丝规模较 小;在店铺内容运营方面,珀莱雅、薇诺娜、瑷尔博士、丸美及作为国际对标的欧莱雅投 入较多资源;在内容声量方面,国际品牌欧莱雅及国货龙头珀莱雅拥有显著领先优势; 3)品牌自播控制能力更强:抖音渠道带货主要分为品牌自播、达人播、小店播。其 中品牌自播为品牌方直接管理,价格控制能力较强,盈利能力相对较好;达人播则相对更 为依赖主播流量,盈利能力相对较弱,因此我们以自播比例作为衡量品牌的另一维度,相 对较高的自播比例或意味着更好的带货盈利能力。国际品牌因更多层级的组织结构和相对 较慢的管理效率,自播占比较低,这也成为国产品牌的一大竞争优势;

在自播比例方面,国产品牌中珀莱雅、薇诺娜、瑷尔博士、丸美、玉泽自播比例相对 较高,维持在 50%以上,品牌控制力相对较强,盈利能力也更有保障;润百颜、夸迪、颐 莲、可复美、欧莱雅则达播贡献相对较高。 4)关注高转化、低佣金指标:转化率直接衡量流量效率,在抖店经营效率方面,薇 诺娜、润百颜、丸美、可复美、欧莱雅转化效率较高;佣金率反映达人带货费用,珀莱雅、 薇诺娜、瑷尔博士、可复美、欧莱雅等品牌设置在 1%左右,个别品牌佣金率相对偏高。

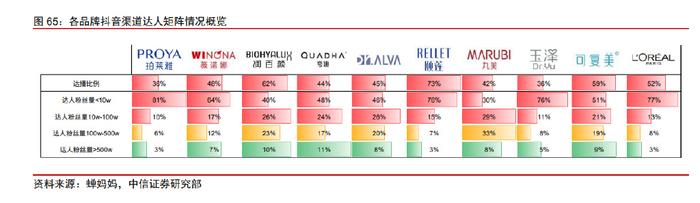

达人矩阵:去中心化特色赋能中部主播,美垂类、店播贡献提升

借助达人资源,商家可以更快入场,快速建立知名度和销售业绩;一定规模的达人可 以扩大流量稳定供给,各具特色的达人可以拓展消费人群,可持续的紧密合作保障撮合效 率和佣金成本长期稳定。

抖音达人生态相对多元,明星超头与中小达人均有极大带货潜力,展现平台去中心化 特色。以 2022 年 11 月大促期间数据为例,全品类带货达人 Top 10 中既有上亿粉丝的小 杨哥,也有百万粉丝规模的隋心,销售客单价覆盖 60~800 元,多元化属性强;从美妆护 肤达人榜单来看,有粉丝数超 5000 万的生活类博主郑建鹏&言真夫妇,也有百万粉丝的时 尚博主马帅,均具有极强带货能力。

美垂类主播、店播重要性日趋提升。据蝉妈妈数据,近 6 个月美妆护肤类带货榜单中 美垂类主播占比进一步扩大,同时店播达人贡献快速提升。在 2022 年 11 月大促期间,粉 丝量大的非美垂类主播贡献较大;平日销时美垂类、店播贡献较大,2022 年 12 月带货达 人 Top 10 全部为美垂类达人或店播。

活动运营:流量聚集效应强,种草拔草品销合一

营销活动具有规模化流量聚集效应,包括平台大促、营销 IP 活动、行业活动、主题活 动等,商家可以匹配品牌宣发、新品发布、大促爆发等不同生意目标,也可以匹配不同成 长阶段,除提升 GMV 外,活动运营也可以帮助品牌建立影响力和用户认知度,并通过人 群资产的积累带来长效价值,创造“种草到拔草”的品销合一场景。

头部达人:聚合活动流量助力品销爆发,美垂类主播种草效应强

品牌与明星及头部达人的合作,可以帮助品牌实现品宣和销量的双引爆。明星与头部 达人拥有庞大的粉丝群体以及强大的社会影响力,头部大 V 凭借其专业度和影响力为品牌 和商品提供背书,可带动销量的爆发式增长;亦可通过撬动粉丝群体制造热点营销事件, 帮助品牌破圈。在头部达人合作方面,我们认为美垂类主播在具备销售能力的同时,也因 相对专业的讲解具备更强的种草宣传能力,因此建议关注品牌方重点合作的达人类型。 头部达人+活动运营资源聚合,可助力销售爆发式增长。代表案例如,2021 年韩国护 肤品牌 Whoo 后携手广东夫妇打造超级品牌日,通过长期带货合作+测款+提前备货+广告 投放,在开播前活动 tag 已累计 10 亿播放量,外加超品日流量支持,最终实现单场超 3 亿元、单品超 2.89 亿元销售的战绩。

品牌方在构建头部达人合作时通常兼顾种草与销售:珀莱雅、薇诺娜、润百颜、夸迪 等国货龙头品牌构建了较为全面的达人合作矩阵,2022 年带货 Top 5 达人覆盖美妆垂类、 明星、剧情搞笑、颜值等多类主播;而瑷尔博士品牌合作的前五位头部达人均为美垂类, 品牌倾向性明显。

其他线上渠道:关注粉丝积累带来的流量优势

在其他线上渠道的分析中,我们回归“流量×转化×客单价”的成交链路,并重点关 注可直接影响店铺流量规模、流量质量的店铺粉丝数。综合而言,国货龙头珀莱雅、薇诺 娜、丸美多渠道布局更加全面且具备一定流量优势,瑷尔博士在小红书表现亮眼。 在快手平台,欧莱雅、兰蔻、资生堂、SK-II 等国际大牌并未正式入驻,拥有官方账 号的雅诗兰黛也并未对快手平台账户进行持续运营;国货龙头珀莱雅、薇诺娜、丸美等品 牌在此已取得规模用户积累,拥有一定流量优势。 在京东平台,欧莱雅、兰蔻、雅诗兰黛等国际品牌授权京东自营店铺进行销售,而部 分国货龙头品牌则同时布局了京东自营店铺和京东旗舰店铺,其中珀莱雅、丸美、自然堂 京东自营店铺已积累千万以上粉丝;在旗舰店铺方面,自然堂以 2000+万粉丝领衔,珀莱 雅、薇诺娜粉丝量在 300 万上下,其余品牌仍处起步阶段。

国际品牌优势显著,珀莱雅、彩棠、薇诺娜及瑷尔博士初步发力。我们依阅读数、互 动数的核心逻辑对部分化妆品品牌的粉丝数、笔记数及获赞与收藏数进行统计,截至 2023 年 2 月,欧莱雅、兰蔻、雅诗兰黛等国际品牌在小红书平台的笔记投放、粉丝积累、粉丝 交互数量显著高于国货品牌,品牌种草具备一定优势。国货品牌中珀莱雅、彩棠、薇诺娜、 瑷尔博士以较少的粉丝规模形成大规模的获赞与收藏等用户交互,种草效率高,我们认为 此类种草将对品牌淘系等平台的成交形成赋能。

线下渠道:体验感受、品牌效应再获重视

在线上红利减退的背景下,线下渠道的体验感受、品牌效应或再获重视。线下渠道主 要包括商超、百货、美妆集合店等形式:百货专柜自 1990s 发展至今,早期由国际品牌拓 展中国市场推动,品牌属性强、入驻门槛高,但渠道发展相对滞后;商超渠道起于 2000s, 国际品牌以雄厚资金实力和强势营销能力占据优势地位,但渠道本身品牌性较弱;国货品 牌在 2000s 开始发力门槛更低、分布更广、服务较强的美妆集合店。近年,新锐美妆集合店如 KKV、话梅、Wow Colour 等公司紧跟线下新零售业态变革,成为新一代消费者的打 卡中草地,行业规模稳步提升,艾瑞咨询预计 2023 年新型美妆集合店市场规模达 130 亿 元。 当前市场线上红利减退、线上渠道销售增速回落,线下渠道在用户体验、品牌塑造方 面的价值或将再次被重视。我们建议关注各化妆品品牌的线下渠道布局,并建议关注百货 专柜、百货商圈单品牌店带来的品牌塑造效应。

珀莱雅线下渠道覆盖日化专卖及百货,日化渠道调整升级产品结构,百货重点打造银 泰、重百、天虹等百货系统并拓展其他优质百货,重点在于提升品牌形象、输出品牌力; 贝泰妮坚持以线下渠道为基础,在全国拥有近 500 个网点、1000+会员社群、累计十余万 会员,并积极融入线下新零售体系;华熙生物旗下润百颜开设 3 家实体店、夸迪发展 200 余家线下加盟店,并入住 KKV,进行多渠道拓展;鲁商发展线下销售依靠商超、经销商模 式,在山东覆盖银座、华联等上百家门店,入驻 KKV、调色师、三福、Ole 等 CS 集合店, 并积极布局瑷尔博士单品牌店+商圈店,多渠道共同发展;丸美持续积极推进线下动销, 2021 年线下召开 1800+场沙龙、新品体验会 7000+场,重点建设线下体验和服务;上海 家化持续推动线下渠道智慧零售,百货渠道策略性缩编、CS 渠道与屈臣氏深度合作并入 住丝芙兰;巨子生物通过经销+直销覆盖 1000+公立医院、1700+私立医院及诊所、300+ 连锁药房打造品牌专业形象,同时覆盖 2000+化妆品连锁店和连锁超市,提升品牌知名度 并满足多渠道客户需求。

产品(α3):回归产品力,聚焦研发

化妆品销售逐渐回归产品力,集团综合研发实力及产品技术呈现打造产品实力。在产 品的分析方面,我们主要从两方面入手:其一,可直接量化的企业研发投入、研发团队、 专利积累等数据,我们认为完善的研发团队和持续的规模化、标准化研发将助力品牌产品 整体研发实力提升。其二,我们将化妆品产品从底层逻辑至产品呈现区分为:基础研究(作 用机理)-成分原料(成分功效)-配方方案(配方功效)-产品打造(产品功效)-产品感受。 部分化妆品企业由浅入深,从化妆品产品向功效、配方、成分研究逐步深入,补足技术实 力;亦有企业立足成分,由技术基础向应用端普及。在研发链条各细分中,我们认为基础 研究方向、成分原料研发积累及产品功效可被相对清晰地研究体现,我们也以此为产品研 发的基础进行讨论。 我们认为:在化妆品法律法规日趋完善、成分原料生产技术快速迭代、技术人才不断 扩充、社媒平台内容丰富度、专业度不断提升、专业化消费者群体扩容的背景下,化妆品 功效被推至台前,品牌技术形象重要性凸显,而相关公司研发实力将进一步向研发链前端 延伸。同时,功效护肤品产品需做到完善的研发证据链,才能够经受起专业化 KOL、专 业化消费者群体的审视,拥有良好技术形象、并向研发链前端探索的品牌将在功效崛起的 趋势中受益。

研发投入、研发团队为产品实力之概览

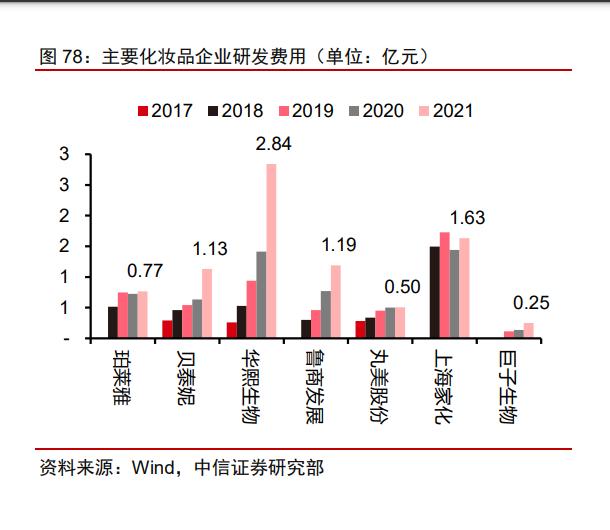

医药背景的华熙生物、鲁商发展投入规模领先。从研发投入来看,贝泰妮、华熙生物、 鲁商发展及上海家化 2021 年研发费用过亿元,珀莱雅、丸美股份及巨子生物有千万规模 投入;从研发费用率来看,具有医药背景的华熙生物、鲁商发展在公司层面投入较大,2021 年研发费用率分别达 5.75%、4.96%,珀莱雅、贝泰妮、丸美股份、上海家化、巨子生物 等公司研发费用率则在 2%上下。

从研发团队规模来看,各化妆品企业研发人员数量均为扩张趋势,华熙生物、鲁商发 展成荫其医药背景,在研发人员数量上保持领先,2021 年研发人员分别达 571、336 人, 贝泰妮、上海家化次之,分别为 236、212 人,珀莱雅、丸美股份、巨子生物研发团队在 百人规模。 国货龙头迅速积累专利壁垒,较国际品牌仍有较大差距。从专利积累来看,多数国货 龙头均已形成百余份专利积累,其中珀莱雅、华熙生物、丸美股份、上海家化形成较多发 明专利。但对比国际领先企业,中国企业仍有一定差距,欧莱雅及 2021 年便在全球范围 申请超 500 份专利。

基础研究:打通功效原料研究全链路,作用机理清晰有效

我们认为,基础研究是化妆品是否能够起到功效的底层逻辑,面对愈发专业化的 KOL 和消费者群体,完善的研究链路、讲得清的功效机理将逐渐成为美妆龙头需重点关注的科 研基础。此类研究不一定需要由美妆企业主导,但美妆企业应对其所使用的核心成分充分 了解,并基于充分验证的原料成分机理进行产品开发。以化妆品最主要的保湿、抗老、美 白功效为例: 保湿:化妆品保湿机制原理可简单分成 5 种,分别是①吸收外界水分,如天然保湿因 子、甘油;②阻止水分蒸发,形成皮肤内屏障,如神经酰胺、角鲨烯角鲨烷、卵磷脂;③ 生物调节,活化或保护角质细胞;④阻止水分蒸发,形成皮肤表面屏障;⑤吸收外界水分, 在皮肤表面成膜(大分子多糖类)。其中①②③在皮肤内发生作用,④⑤在皮肤表面形成。

美白:皮肤美白祛斑化妆品主要用于使雀斑、色痣、日晒斑、深色或不均匀晒黑的皮 肤色调变浅,美化容颜。黑色素合成的途径是由络氨酸酶等控制的氧化过程,而皮肤美白 剂脱色作用的主要机理是干扰色素的产生和色素颗粒的转移过程,其中多数活性组分以络 氨酸酶为靶点,抑制络氨酸酶活性、合成和迁移、或对黑素细胞有细胞毒性,代表活性物 如氢醌、曲酸、抗坏血酸、熊果苷等。

代表性功效成分以透明质酸为例,透明质酸之保湿功效已被充分验证,成分被护肤品 广泛使用。透明质酸可以通过其分子结构中的羟基与水分子形成氢键,从而将水分子吸附 在皮肤表面或角质层中,以增强皮肤的水分含量和保水能力。此机理已被多项研究证实, 包括发表在 Journal of cosmetic dermatology 的 Effects of topical moisturizers on the mechanical properties of human skin (Wang, F., Garza, L. A., Kang, S., Varani, J., & Orringer, J. S.)等。 同时,有实验证明外用 5nm 的超小分子透明质酸可渗透皮肤间隙,并起到减少皱纹深 度、增强皮肤水合作用的功效,以实验论证了活性物质分子量越小,在受控环境中观察到 的皮肤渗透和水合作用越大。亦有多项文献证明小分子 HA 聚合物是一种危机信号 (Distress Signal),能诱导炎症生成。(Hyaluronic acid: A key molecule in skin aging,Eleni Papakonstantinou, Michael Roth, and George Karakiulakis)

成分原料:成分愈发成为研发重点,研究方向各放异彩

原料是化妆品配方的基础,其中功效成分直接起到保湿、抗老、色素调控、防晒等功 效。原料因此成为行业研发重点,也是企业基础研发能力的标志。其中,保湿功效部分可 由化妆品基质中的油类实现;舒缓、滋养功效多为植物提取成分;抗老领域是功效成分竞 争较为激烈的领域,抗糖、抗氧、多肽、胶原及其他原料各放异彩;美白成分一般通过抑 制络氨酸酶活性实现,常用成分包括烟酰胺、熊果苷及 377;痤疮调理成分多为酸类或天 然植物提取物;防晒成分分为物理防晒及化学防晒。 2021 年 5 月,《化妆品新原料注册备案资料管理规定》正式施行,新原料注册和备案 流程进一步规范,助力厂商开展新原料研究。截至 2023 年 3 月,国家药监局公布的新原 料备案数量已达 60 个,其中由化妆品企业申报的有:欧诗漫申报的酵母菌/珍珠发酵溶胞 产物滤液,使用目的为保护、保湿、抗氧化;资生堂申报的羟乙基咪唑烷酮,使用目的为 保湿;华熙生物申报的水解透明质酸锌、水解透明质酸钙、N-乙酰神经氨酸,使用目的分 别为皮肤保护/保湿、皮肤保护/保湿、抗皱/皮肤保护/保湿/抗氧化。

头部国货企业持续发力原料研究,以高功效成分打造产品力。从各化妆品品牌核心添 加成分出发,国际品牌在悠久的发展历史中积攒了大量独家专利;国货品牌中,珀莱雅当 前产品线更多采取国际领先原料厂原料成分;贝泰妮、华熙生物、鲁商发展、丸美股份及 巨子生物进行了功效原料专利布局,贝泰妮聚焦云南特色植物,华熙生物、鲁商发展由玻 尿酸拓展至发酵成分,丸美股份、巨子生物着力发展胶原蛋白。

产品功效:法规明确功效宣称,产品功效被推至台前

功效宣称需经功效评测认证,简化消费者认知难度,产品功效被摆到台前。《化妆品 功效宣称评价规范》自 2021 年 5 月起施行,化妆品注册人、备案人应当依据《规范》的 要求对化妆品的功效宣称进行评价,并在国家药监局指定的专门网站上传产品功效宣称依 据的摘要。产品功效自此被监管明确,并被各化妆品品牌作为产品特点推到台前。

据各主要品牌天猫官方旗舰店,功效宣称、功效实证、功效成分等技术信息已成为各 大品牌的重要宣传点。珀莱雅、薇诺娜、夸迪、可复美、丸美等国货龙头品牌均在产品介 绍详情中强调产品功效,并提供第三方检测机构实测功效数据作为支撑。在第三方检测机 构方面,据中研普华《化妆品检测行业兼并重组机会研究及决策咨询报告(2020-2025)》, 2020 年国家药监局仅备案 280 余家检测机构,其中能承接人体功效测评的机构仅 10 余家; 据国家药监局,截至 2023 年 4 月 11 日取得化妆品检测机构备案的机构合计约 360 余家, 但各家取得资质认定的检验项目不近相同。其中代表如 1878 年成立于法国的国际检验机 构 SGS 通标标准技术服务有限公司,现已在中国设立 5 家分公司、90 余个分支机构和 200 余间实验室,检测结果具备一定权威性。

从营销的具体内容来看,功效宣称、功效成分、功效实证、技术背景被各大品牌重点 宣传。以国际龙头欧莱雅及国货龙头珀莱雅、薇诺娜代表单品为例: 欧莱雅以品牌液态精华热销榜第一名——黑精华为例:欧莱雅产品宣传覆盖产品概览 -功效宣称-功效实证-作用机理-功效成分-技术实力,其中“7 大专利科技”是其技术实力 的核心背书,专利包括:使用腺苷或腺苷类似物抚平皱纹、微生物和植物鞘氨醇衍生物的 组合物、双歧杆菌属裂解物用于治疗干性皮肤、专研 S.F.E 发酵精粹等。

薇诺娜以该品牌入选天猫修复精华好评榜的特护精华为例:特护精华着力修护功效, 从 Claudin-5 作用机理出发,重点宣传特色成分青刺果提取物、丹参根精粹、释迦果精粹 等,并添加依克多因、橄榄角鲨烷、马齿苋、酸浆萼、肌醇等多种成分。

润百颜以 2023 年新品精华——修光棒次抛为例:修光棒宣称抗氧+抗糖+修护屏障+ 无惧光老,使用麦角硫因 Pro(华熙生物专利成分)、EUK-134、活力 VC、肌肽、黄岑苷 抗氧化,搭配玻载科技(华熙生物专利技术)提升原料渗透效率,添加玻尿酸、依克多因 成分以修护肌肤屏障,添加虫草发酵液、熙蓝因修护肌肤光老化。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)